Feb

INSTRUMENTOS FINANCIEROS: FONDOS DE INVERSIÓN

Despues de haber cogido algo de confianza con nuestra capacidad de ahorro sacando cierta rentabilidad con la renta fija, es posible que queramos dar un paso más. Es el momento de asumir un poco más de riesgo e incrementar las ganancias, por lo que nos decidiremos a tantear la renta variable. No es necesario pasar directamente a acciones o productos derivados. Los fondos de inversión pueden considerarse un término medio.

Los fondos de inversión son instituciones de inversión colectiva (IIC) que gestionan el dinero de inversores que quieren asumir cierto riesgo. aunque quizás se trata de inversores sin tiempo o conocimiento para decidir por si mismos los activos en los que deben invertir. Vienen a ser como el clásico comentario que todos hemos recibido de un amigo entendido, del estilo “dame tu dinero y te lo muevo yo”. Pero los fondos están debidamente regulados.

¿QUÉ SON LAS IIC?

Son aquellas instituciones que tienen por objeto la captación de fondos, bienes o derechos del público para invertirlos en instrumentos, financieros o no. Estas instituciones están debidamente reguladas por la Ley 35/2003 de 4 de Noviembre, y su reglamento de desarrollo de 2.005. Con los fondos de Inversión, al agrupar a una pluralidad de inversores, se facilita el acceso del particular a determinados activos y mercados. De forma individual les sería imposible acceder. Por ejemplo:

- Deuda de mercados emergentes.

- Renta variable de pequeñas compañías asiáticas.

- Compra de inmuebles para alquiler.

Es la mejor alternativa para cualquier objetivo inversor incluyendo en muchos casos la inversión para la jubilación, ofreciendo mayores rentabilidades medias que los planes de pensión.

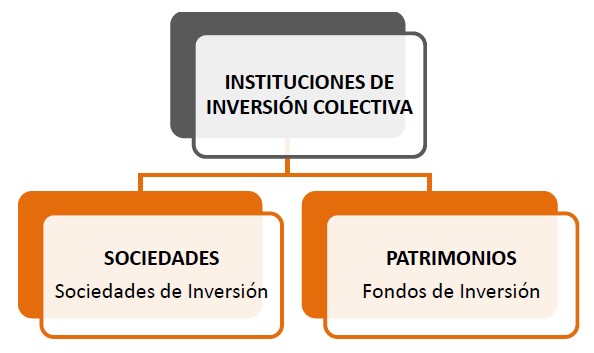

Las IIC´S pueden ser de dos tipos:

- Fondos de inversión: No tienen personalidad jurídica. Son patrimonios separados (bienes que continúan siendo propiedad de cada inversor). Pertenecen a muchos inversores (incluso estos inversores pueden ser otras IIC’S).

- Sociedades de inversión: Son aquellas que adoptan la forma de Sociedad Anónima. La actividad comercial de estas sociedades será la que hemos definido para las IIC’S.

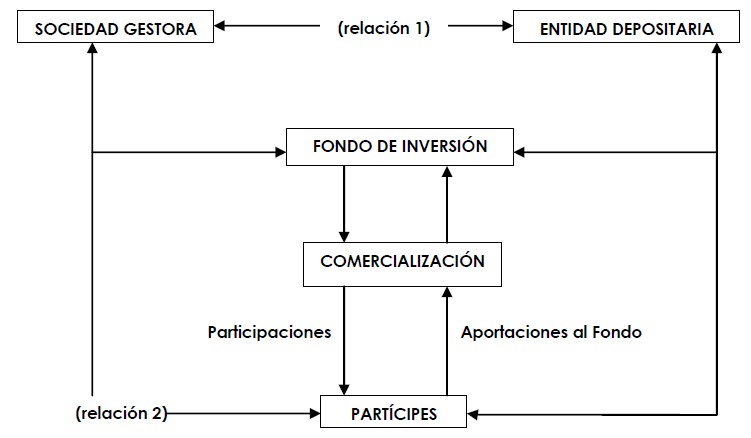

A los profesionales que gestionan el patrimonio conformado por los partícipes, de acuerdo con unos principios generales y unas políticas de Inversión establecidas previamente se les conoce como sociedad gestora. Finalmente una entidad depositaria será la encargada de custodiar los valores en los que se materializa el patrimonio de los partícipes.

Hay que tener en cuenta que los fondos de inversión son patrimonios independientes que están fuera del balance de la entidad gestora y del depositario, por lo que ante la quiebra de cualquiera de éstas, el inversor se encuentra totalmente protegido.

VENTAJAS DE LOS FONDOS

A la hora rentabilizar los ahorros, un inversor tiene a su disposición toda una diversidad de títulos que le ofrece el mercado. Lógicamente, para tomar la decisión de dónde invertir, necesita unos conocimientos teóricos mínimos o el asesoramiento de un profesional.

Por todo ello, a la hora de invertir, una persona puede tomar decisiones individuales, asumiendo todo el riesgo de su inversión, o participar en un fondo de inversión. Entre otras cosas, al ser partícipe de un fondo se obtendrá:

- Liquidez inmediata y valoraciones diarias.

- Información periódica y pública. Las IIC’S están obligadas a transmitir la información sobre el perfil de la Inversión que van a realizar. Para garantizar el cumplimiento de este principio, deben facilitar diversos instrumentos informativos previstos en la propia Ley.

- Diversificación de las inversiones. Supongamos que existe una acción que cotiza en bolsa. Que su cotización al alza es imparable. Que consigue una rentabilidad muy por encima del mercado. Un fondo, no podría invertir la totalidad de su patrimonio en este valor. Debe garantizar rendimientos económicos estables, a través de los dividendos e intereses generados por los valores adquiridos.

DESVENTAJAS DE LOS FONDOS

La rentabilidad obtenida por un fondo en un determinado periodo de tiempo es simplemente la variación porcentual del valor liquidativo medido en ese periodo de tiempo. Dependerá evidentemente del comportamiento de los títulos que el fondo tenga en cartera durante ese mismo periodo de tiempo.

Distinguimos dos momentos puntuales que determinarán el rendimiento obtenido por las participaciones adquiridas:

- En la compra de las participaciones, el partícipe deberá tener en cuenta los siguientes aspectos:

- En algunos casos, deberá satisfacer la “comisión por suscripción”, comisión que se cobrará por participar en el fondo.

- Esta comisión por suscripción, normalmente, sólo se aplica en los fondos garantizados.

- En la venta de sus participaciones, al partícipe se le cobrará la “Comisión de reembolso”, en el caso de que así lo contemple el fondo.

Creo que ha quedado bastante claro que siempre debemos consultar las comisiones implícitas de cada fondo. Generalmente se utiliza para asegurar la permanencia del partícipe un tiempo determinado. Se disuade a los inversores de usar el fondo para realizar trading.

La segunda es la comisión por anticipo. Una comisión que cobra el comercializador del fondo de inversión, generalmente una entidad financiera. Cuando el partícipe da la orden de venta, el dinero lo recibe en su cuenta como muy pronto el día siguiente. Si se necesita el mismo día, el comercializador a veces ofrece la posibilidad de anticipar el dinero a cambio de cobrarle un porcentaje.

Además el partícipe deberá tener presente que diariamente del valor liquidativo del fondo se descuentan los servicios cobrados por:

- Comisión de gestión. Es la que cobra la sociedad gestora por el conjunto de los servicios prestados. Puede calcularse como una cantidad fija sobre el patrimonio del fondo y/o en función de los rendimientos obtenidos.

- Comisión de depósito: Sólo se aplica sobre el patrimonio del fondo y la percibe la entidad depositaria.

Por supuesto siempre hay un fondo adecuado para para el perfil de cada ahorrador, además de otros muchos instrumentos, tal y como te explicamos en este blog. Y como alternativa tambien puedes contactar con nosotros para que te ayudemos de forma personalizada viendo tu caso en particular.